Sabemos que seu volume de análises de crédito é alto, sendo inviável tratar os casos de forma individual. Você é exigido ou exige da equipe uma análise de crédito mais eficiente, mas ainda não sabe muito bem quais caminhos seguir nesse evolução. Se você não pensa na segmentação, está na hora de entender que sua empresa merece uma análise de crédito mais apurada de acordo com o seu desafio de negócio. A análise de crédito por nicho ou por região é uma dessas possibilidades.

Quer mitigar riscos ou expandir vendas? Qual a melhor forma de segmentar? Tudo isso vai depender da natureza do seu negócio e do perfil do seu cliente. Entenda aqui alguns pontos cruciais para auxiliá-lo na escolha.

Análise de crédito: a importância de segmentar

O credit scoring é talvez a mais conhecida e aplicada forma de classificação de risco. Sua elaboração se baseia na análise aprofundada dos 5 Cs:

- Caráter

- Capacidade

- Capital

- Colateral

- Condições

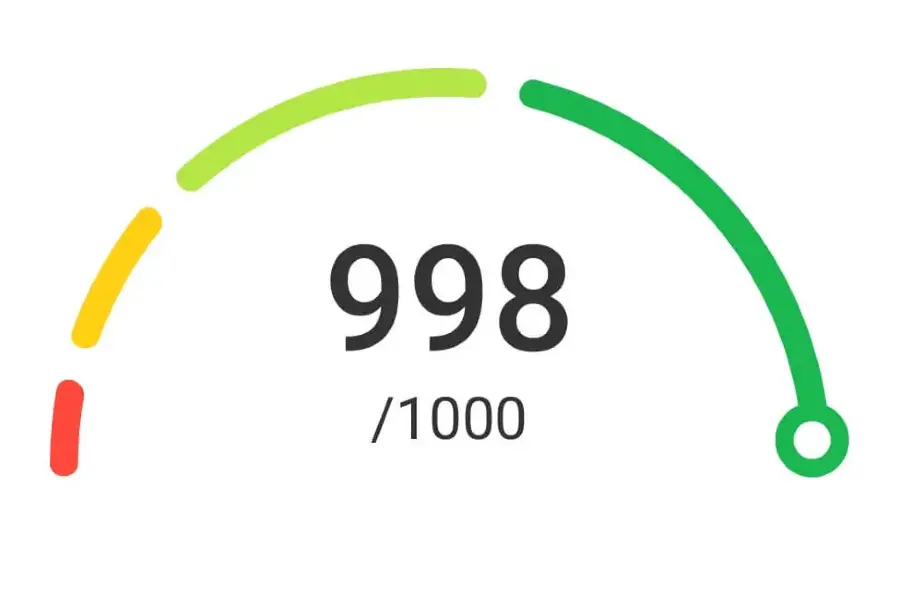

O conceito por trás de cada um desses itens é reunir as informações mais relevantes para uma avaliação de risco, se aprofundando em todos eles. O resultado será uma pontuação que categoriza uma empresa ou um indivíduo quanto à sua capacidade de honrar determinadas condições de crédito. A partir daí se elabora o score.

Mas de acordo com Rodrigo de Deus, consultor sênior da área de Serviços de Crédito da Serasa, o score não pode ser tomado como um critério absoluto e rígido. “O score como critério absoluto sempre vai depender do segmento da empresa. Há alguns em que ele é suficiente e outros em que há a demanda de outras abordagens complementares”, afirma.

Assim sendo, a segmentação por região ou nicho de mercado se torna um importante complemento para refinar ainda mais os critérios avaliados pelos 5 Cs. Cabe aos especialistas em crédito definir esses critérios e os melhores momentos de aplicá-los com base no perfil de negócios e metas da empresa.

Análise de crédito por região

Segmentar a análise de crédito por região implica em conhecer os diversos fatores de risco e índices de inadimplência em determinados espaços geográficos. Regiões nacionais como Sudeste, Sul e Centro-Oeste, por exemplo, apresentam índices bastante diferentes de inadimplência. Até mesmo diferentes bairros de uma cidade como São Paulo também podem apresentar taxas variadas.

As possibilidades de estabelecer recortes regionais são inúmeras. Portanto, a regionalização vai depender de critérios específicos de cada negócio.

Na prática, trata-se de avaliar a carteira de clientes e descobrir se há alguma diversidade regional que possa ser segmentada em algum nível. Desde que essa segmentação contribua com elementos comprovadamente úteis para uma avaliação de risco.

Análise de crédito por nicho

O mesmo princípio da segmentação por região pode ser aplicada à análise de crédito por nichos de mercado ou populacionais. Mais uma vez, a distinção de quais nichos específicos e quais riscos eles apresentam vai depender da composição da carteira de clientes.

Um exemplo disso pode ser a separação por nichos demográficos. Em julho, por exemplo, relatório da Serasa Experian divulgado na imprensa mostrava que a faixa etária mais inadimplente da população era formada por adultos entre 36 e 40 anos. O mesmo levantamento indica que o nicho de pessoas acima de 61 anos era aquele em que as dívidas em atraso mais tinham crescido.

Esses últimos dados revelam uma tendência a ser acompanhada pelos especialistas em crédito e podem ajudar a definir políticas específicas. Por fim, a segmentação por nicho também pode considerar uma grande variedade de fatores e recortes. Entre eles estão o ramo de atuação, setor econômico, tamanho do negócio, tempo de operação, faixa de renda, faixa de faturamento e idade.

Como segmentar com qualidade?

Para aperfeiçoar uma política de crédito e aumentar a eficiência das análises por meio da segmentação é necessário contar com informações de qualidade. Isso só é possível com a utilização inteligente de bases de dados confiáveis e atualizadas.

Todas essas práticas são positivas para subir a régua da política de crédito, pois elas elevam a performance das análises de crédito, das vendas e da gestão financeira da sua empresa.