Hoje, as informações geradas pelos Departamentos Pessoais das empresas são enviadas a diversos órgãos como: Caixa Econômica Federal (CEF), Instituto Nacional do Seguro Social (INSS), o Ministério da Previdência (MPS), o Ministério do Trabalho e Emprego (MTE) e a Secretaria da Receita Federal do Brasil (RFB).

Algumas dessas informações acabam sendo geradas em duplicidade e em momentos e formatos diferentes. Com o e-Social, que começa a valer em 1º janeiro de 2018 para grandes empresas e, em 1º julho de 2018, para as demais, inclusive empresas do Simples Nacional, haverá apenas uma base de dados para todos. Além disso, não haverá necessidade de papel, já que toda a comunicação será feita de forma digital.

Veja o que muda com o e-Social:

• Livro de registro de empregado - será suprido por meio eletrônico.

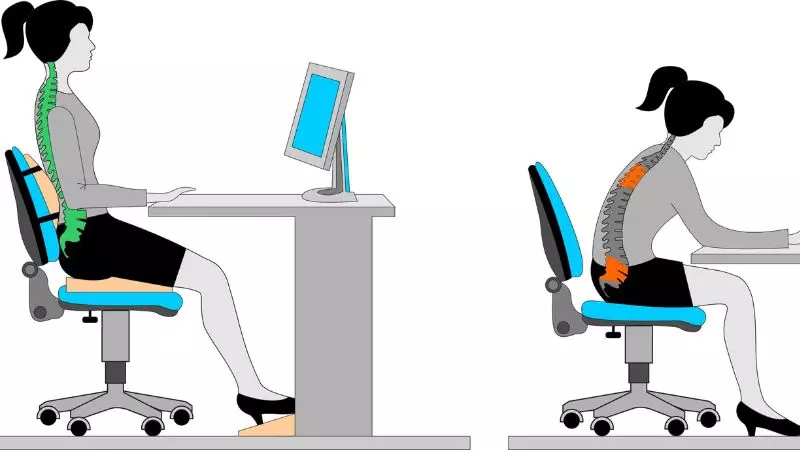

• Comunicação de Acidente de Trabalho (CAT) – será feito via evento S-2210, dentro do próprio e-Social.

• Perfil profissiográfico previdenciário (PPP) - será integrado ao eSocial, padronizando as informações.

• Arquivos eletrônicos entregues à fiscalização (Manad – Manual Normativo de Arquivos Digitais) - já estão em desuso desde que começou o Projeto Sped e agora chegam às informações relativas aos empregados.

• Guia de Recolhimento do Fundo de Garantia por Tempo de Serviço (FGTS) - será gerada com o envio do evento S-1299.

• Informações à Previdência Social (GFIP) - dados da empresa, dos trabalhadores, fatos geradores de contribuições previdenciárias, remunerações, valores devidos ao INSS e FGTS serão substituídos integralmente pelos diversos eventos no e-Social.

• Relação Anual de Informações Sociais (RAIS) - não haverá mais a necessidade de envio anual destas informações. No início, o empregador deverá enviar o evento S-2100, com todos os vínculos ativos e seus dados cadastrais. Depois cada novo vínculo será informado por meio do Registro de Eventos Trabalhistas – RET.

• Cadastro Geral de Empregados e Desempregados (CAGED) - as informações entregues por meio do CAGED também serão substituídas pelo evento S-2100.

• Declaração do Imposto de Renda Retido na Fonte (DIRF) – As retenções na fonte sobre rendimentos serão informadas no evento S-1210. A responsabilidade pelos cálculos, no entanto, segue sendo do empregador.

Nota: A extinção das obrigações citadas não será automática. Cabe a cada órgão competente dispor de atos normativos para torná-la oficial.